中国储能网讯:浙江电网是典型的受端电网,外来电占比高交直流混联大电网运行复杂。已建成以“两交三直”特高压为核心,以“东西互供、南北贯通”的500千伏双环网为骨干,以沿海电源群为支撑的坚强主网架。

以220千伏电网为支撑、110千伏电网为基础形成了安全可靠、经济高效、智能灵活、城乡统筹的区域输配电网。

电力供应现状

电力结构向清洁化、低碳化持续转型发展

截至2022年底,浙江省全口径发电装机容量突破11600万千瓦,新能源装机容量2962.4万千瓦 (光伏2539万千瓦、风电423万千瓦) ,占比突破25%;

“十四五”期间,全省新能源装机倍增计划,需新增1700万装机。

电力电量要求

2022年,浙江全社会用电量达到5799亿千瓦时,同比增长5.17%;

浙江电力需求在“十四五””十五五”期间将保持中速增长;

浙江是全国峰谷差最大的省份之一,并将进一步拉大。

浙江网侧储能建设情况

首批网侧储能由浙江电网投资建设,共计4个,规模较小12MW/24MWh。

2022年“十四五”第一批储能示范项目:网侧20个,共计1060MW/2172MWh;电源侧4个,共计122MW /122MWh。

示范项目建设情况:

已建成:萧山电厂储能、新昌高新园区储能、上虞35kV直挂项目,共计106MW/212MWh:

建设中:宁波光耀热电储能项目、国能梅屿储能、龙泉恒龙储能项目,嘉兴尖山电网侧储能项目,共计305MW/610MWh;

已完成前期:秦山核电储能项目、普新蓝储能项目、温州乐清储能、台州三门储能,共计200MW/400MWh。

电力发展新引擎

2017年9月,省政府印发《浙江省电力体制改革综合试点方案》,正式启动浙江电力市场建设;

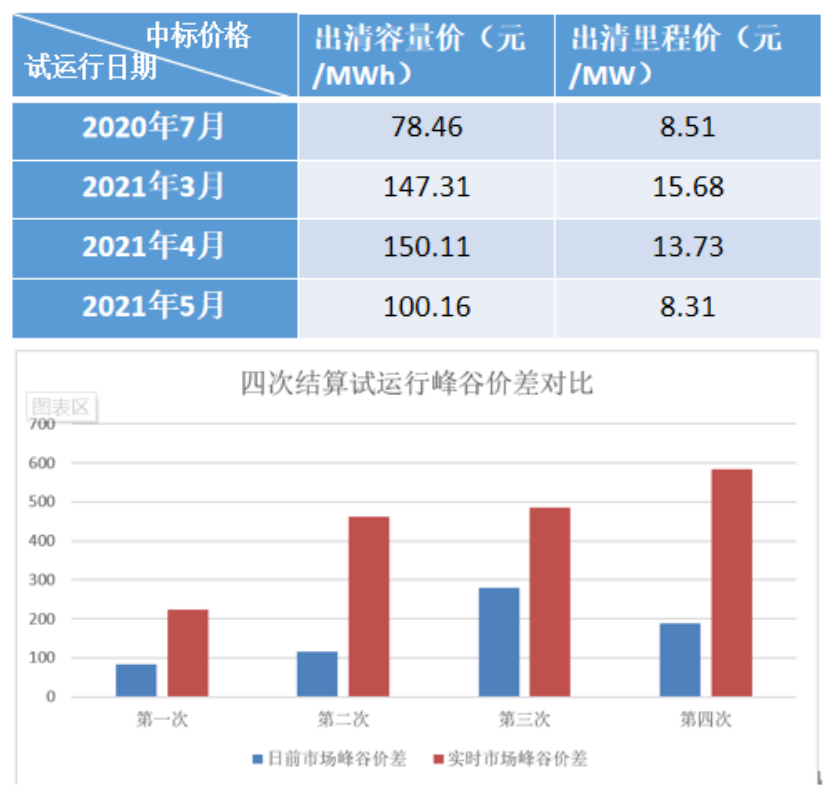

作为电力现货市场全国八个试点省份之一,2019年5月启动模拟试运行,9月开展首次结算试运行,2020年7月浙江电力现货市场首次整月连续结算试运行乎稳有序。2021年3月~5月首次整季连续结算试运行;

浙江电力市场建设分为初期、中期和目标市场。初期市场目标是建立现货市场为主体的省级电力市场体系。

浙江市场特点

以美国PJM市场为蓝本设计,主要包括批发市场和零售市场。批发市场包含了电能量现货市场、辅助服务市场和合约市场。

以半小时为结算周期,发电侧采用节点电价,用户侧采用统一加权平均电价。

国内首次采用辅助服务市场与电能量市场联合出清。

辅助服务市场方面,机组参与调峰的价值将通过现货电能量市场的竞争体现。调频和备用在实时市场中与电能量市场联合优化出清。无功补偿和黑启动等通过中长期合同获得收益。

浙江辅助服务市场试运行

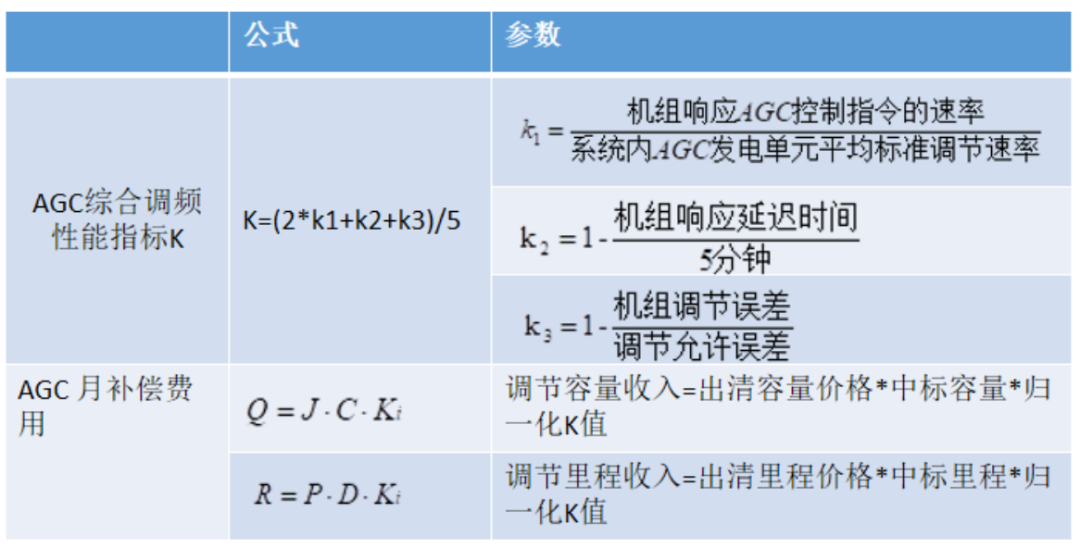

AGC调频是电力辅助服务的主要内容,根据调频效果进行考核。

浙江调频市场补偿费用分为调频容量和调频里程。

调频容量价格申报上、下限为10(元/MW)/h和0(元/MW)/h; 调频里程价格上、下限分别为15元/MW和0元/MW。

2021年3月第四次试运行为例,调频市场容量需求100万千瓦,日均申报调频容量为222.84万千瓦,平均供需比介于2.16~2.32之间。

调频市场:3月试运行期间,调频市场总费用达9500万元,日均调频费用约300万元,较第三次结算试运行增长23%。

调峰市场:实时市场电价峰谷差明显拉大,价差达583.9元/兆瓦时,较第三次结算试运行增加19.9%。

浙江市场联合出清特点,机会成本对于调频出清价格影响非常大,主要取决于机组在电能市场出清价格与电能市场报价之间的差额

国内储能参与电力市场形式

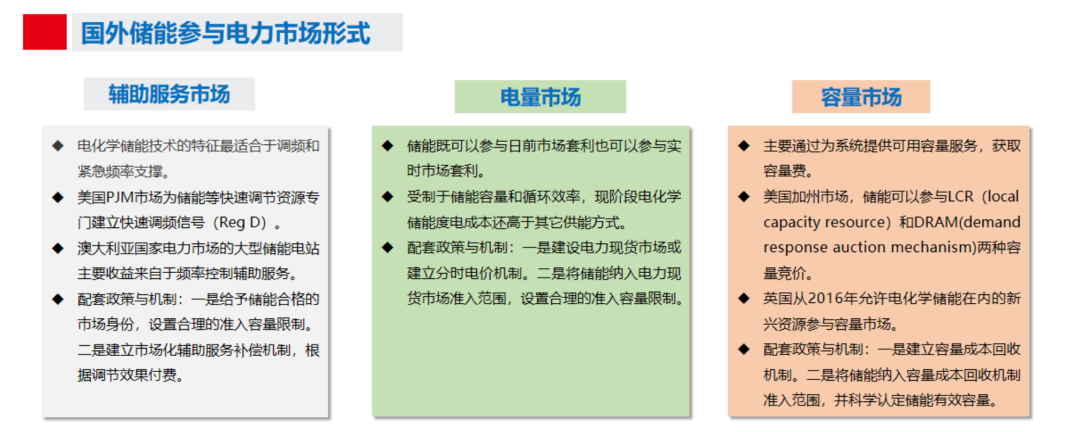

我国电网侧储能尚缺乏成熟的商业模式,结合中国政策要求和电力体制改革情况,考虑投资主体、投资回收机制、业务监管机制等因素电网侧储能的潜在商业模式可分为输配电成本监管模式和竞争性业务模式两大类。

独立储能案例

以浙江省某独立储能电站为例,建设规模100MW/200Mwh进行收益测算。

结合浙江省相关政策和国内其它省份同类项目,主要考虑三块收益: 容量收益、调峰收益 (电量市场)和调频收益 (辅助服务市场)。

收益测算

容量收益:前三年容量补偿费分别为: 第一年2000万,第二年1800万,第三年1700万。后续运行期内考虑通过共享储能模式,给新能源场站提供储能容量租赁服务,由于浙江省尚未出台相关租赁指导费,暂不计入。

调峰收益:

计划调峰收入: 调峰电价暂按《浙江省第三方主体参与电力辅助服务市场交易规则 (试行)》考虑,填谷补贴不高于320元/MWh,顶峰补贴不高于1000元/MWh。年运行300次,参与调峰测算,则年调峰收入3497万元。

现货电量市场套利收入: 全年按350次充放设计,满足电池设计寿命要求(5000次,运行期10年)日前市场发电侧平均电价397.61元/兆瓦时,实时市场峰谷价差583.9元/兆瓦时单次现货买卖收益(考虑) : 10.69万元,则年现货市场套利收入: 10.69*350=3740万元。

调频收益:

根据2021 年 4~6 月第四次结算时,调频容量平均出清价格为 117 元/MWh,平均调频里程出清价格为 8.85 元/MW。按保守计算:

调频容量按 15%额定装机出力 15MW,每天中标 12h,一年按 350 天计算:调频容量出清价 100 元/MWh;

调节里程出清价 8 元/MW:

调频容量收入为: 630 万元

调频里程收入为: 3024 万元

运行期按20年考虑:

投资回收期11.7年

全投资内部收益率(税前) 7.5%

全投资内部收益率(税后) 6%

资本金内部收益率为9.83% (税后)