中国储能网讯:3 月成为了动力电池行业的一个分水岭。

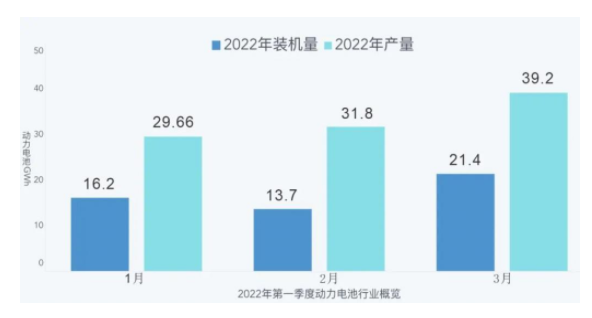

单从行业本身来看,3 月,我国动力电池产量达到了历史新高,共计 39.2GWh,一个季度动力电池产量就达到了 100.6GWh,基本上把 2020 年之前一年的量都产完了,这个能看到动力电池需求的旺盛。

装车量方面来看,3 月动力电池装车量 21.4GWh,这个数据也接近了 2022 年 12 月的 26.22GWh 的高点,也说明车企端也在加速消化这些电池。当然装车量 51.3GWh 还是只有产量的 100.6GWh 的一半。

而从中短期的需求来看,突如其来的疫情和对应的管控措施对后续的影响很大。

据国家卫生健康委员会消息,全国现有 34 个高风险地区,539 个中风险地区。中国乘用车销量的核心地区过去的 2 个月中均不同程度 / 范围地实行了封控政策。

另外,2021 全国乘用车销量 TOP60 的城市,占全国乘用车销量的比例已经超过了 60%。而有各类封控措施的城市多达 49 个,占比超过 80%,这些城市去年在中国乘用车市场销量占比超过 53%。

实际各地封控措施略有差异,对于汽车行业生产和居民购买汽车是有很大的影响。从目前来看,这是一个阶段性拐点,整个景气度的上升会有一些波动性,通俗来讲,从动力电池企业转移到车企的仓库上车的速度会进一步拉长。当然这不影响动力电池中长期的发展。

在月度数据以外,对动力电池上险数据进行分析以后呢,可以得出这么一些结论:

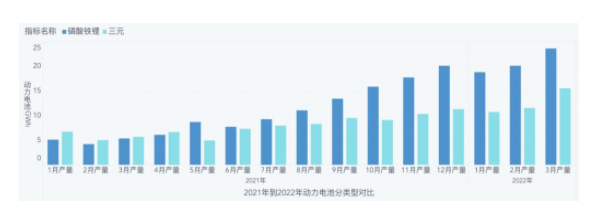

1) 从整体产量来看,磷酸铁锂的应用越来越广,但整车企业对于磷酸铁锂的采用也是不同车系来区分的。从外资车企来看,目前唯一大规模采用磷酸铁锂的是特斯拉,其他合资企业和外资品牌还没有大规模使用。而中国品牌里面,像比亚迪在全系普及之外,埃安和欧拉也在自己的中高级车型使用磷酸铁锂。而在 A00 纯电动领域,五菱、奇瑞和长安,都是大跨步使用磷酸铁锂电池作为低成本的方案。

2) 2021 年,铁锂和三元大概有 1-1.5 毛 /Wh 的价格差异,特别是圆柱铁锂把价格打得很低;随着动力电池整体涨价 30% 以上,用铁锂替换高电压体系的镍 55 的电芯,从成本来看还是存在一定的优势的。随着车价传导到消费市场,磷酸铁锂的需求增长速度还是比中镍三元更快一些。而且从新势力车企来看,400-500 公里的车用三元,其实没有体现出三元的特点。目前磷酸铁锂在足够的空间的 CTP 布置下,已经能覆盖不同的续航里程,并且替代了原有的三元车型。

根据 SNE 最近的信息来看,在讨论下一波主要订单 2024-2025 年的时候,韩国电池企业由于原料价格的原因,会和全球车企讨论把电动汽车电池价格提高 30% 至 40%。

当然这个事,是在 2024-2025 年新一轮订单的前提下,需要与车企就新的长期合同进行谈判。全球车企认为方形电池更安全,因此正在敦促韩国电池合作伙伴将目前生产的软包电池更换为方形电池(后面全球都可能从软包都变成方壳叠片的封装技术,类似我们看到的长刀、短刀和还没正式发布的设计),软包电池比方形电池容易鼓胀,因此方壳叠片在全球范围内变成主要路线。

01

动力电池总量的数据

看第一季度的数据,真的有理由乐观。

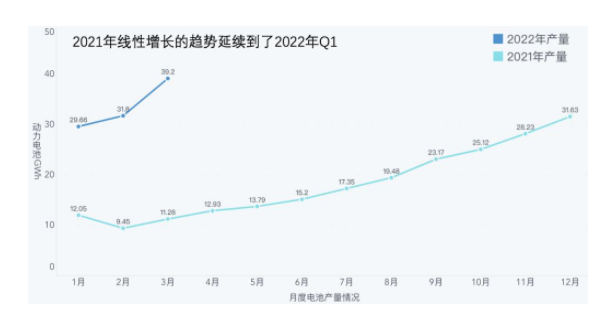

3 月,我国动力电池产量共计 39.2GWh,同比增长 247.3%,环比增长 23.3%。

第一季度,动力电池产量累计 100.6GWh,同比累计增长 206.9%。

看到这样的数字,没有理由不为中国动力电池产业的发展感到高兴,特别是在经历 2021 年的线性高增长以后,2022 年在这个基础上还能以一个更高斜率增长。

动力电池月度产量的情况

从产量来看,三元电池的弱势还是看得到的,三元产量 15.6GWh,而磷酸铁锂电池是 23.6GWh,三元占比 39.7% 还在下调。同比增长 167.3% 和铁锂的 332.9%,差了一倍不止。

第一季度三元电池累计 38.0GWh,磷酸铁锂电池累计 62.4GWh,占比分别是 37.8% 和 62.0%,增速分别是 113.7% 和 317.2%。

产量还是一个先行指标,代表后续需求的变化。磷酸铁锂的增长率更高,表征了目前主要几个企业快速扩展,主要包括比亚迪和特斯拉(宁德时代)。背后是爆款车型所推动。

产量里面的增长分类

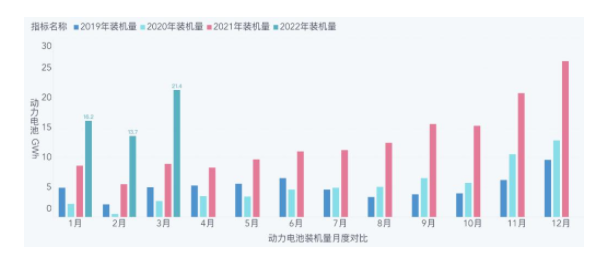

装车量来看,3 月动力电池装车量 21.4GWh,已经接近去年第四季度的需求数据。三元电池 8.2GWh,占总装车量 38.3%。磷酸铁锂电池 13.2GWh,占总装车量 61.6%。

第一季度动力电池装车量累计 51.3GWh,三元电池装车量累计 21.4GWh,占总装车量 41.7%。磷酸铁锂累计 29.8GWh,占总装车量 58.2%。从装车数据能看到动力电池的火爆需求。

2019-2022 年动力电池装机数据情况

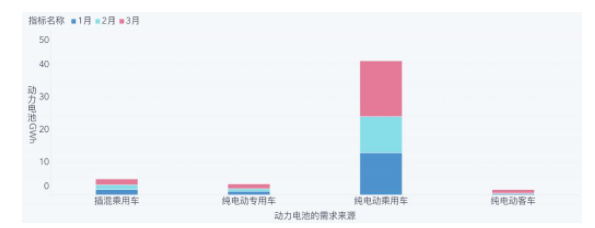

第一季度使用电池最多的是纯电动乘用车,41.24GWh 占比 80.59%,排名第二是插电混动乘用车,4.91GWh,占比 9.59%。乘用车在现在动力电池需求占比超过了 9 成,商用车大巴和专用车分别为 3.36GWh 和 4.91GWh。

动力电池第一季度的去向

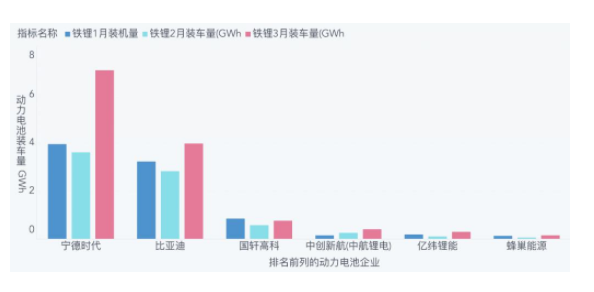

从供应商来看,虽然 3 月还有 39 家动力电池企业实现装车,但是排名前 3 家、前 5 家、前 10 家动力电池企业动力电池装车量分别为 16.8GWh(占比 78.3%)、18.5GWh(占比 86.4%)和 20.4GWh(占比 95.4%,也就是说后面 29 家只有 5% 不到的市场)。

这基本意味着短期内只有进入前 10 才有可能有机会跟上,而且前 2 和后续 3-10 家量差异很大,也只有差异化打法才能占住位置。

抛开特斯拉的需求,目前比亚迪已经能在磷酸铁锂的安装量和宁德时代保持相当的水平,后续中航锂电、亿纬锂能和蜂巢能源都在快速拉高磷酸铁锂的出货。

分企业磷酸铁锂电池的装车量

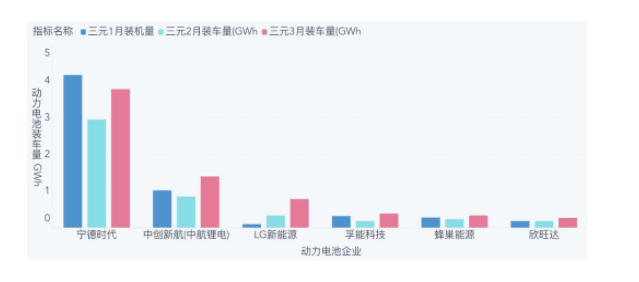

目前在三元领域持续投入的动力电池,除了宁德时代以外主要包括中航科技、孚能科技、蜂巢能源和欣旺达。

分企业三元电池的装车辆

02

从车企端来看供应商的选择

如果从车系来看,特斯拉和中国企业在乘用车的磷酸铁锂的速度部署速度是最快的,三元的占比,比亚迪降低到了 2.39%,五菱只有 6.26%,特斯拉 17.05%,第二梯队的奇瑞 35.6%、长安 28.61%,蔚来用纯三元电池也只有 42.88%。

3 月份三元占比的情况

如果进一步细分到主要的新势力企业,我们可以看到随着磷酸铁锂企业的供给越来越多,特别是支持 500 公里续航的铁锂电池量产,特斯拉和蔚来所主导的铁锂替换速度会逐步加快,因为这个确实有成本优势。

三元和磷酸铁锂的情况

在电池选择方面,我们可以把小鹏和埃安的情况来做个梳理。这两家企业大概的需求量在月度 1-1.5GWh 左右,目前都实现了 3 家供应商,而且是前两家为主,第三位为辅的情况。两家企业都围绕快充电池选择了独立的备份,所以还是比较有参考价值的。目前宁德时代都占据这两家企业大概 1/3 的供应,中航锂电由于三元电池之前跟踪比较紧,所以取得了超过一半的订单分配。

两家主要的汽车企业对电池企业的选择

3 月份是一个很好的时间点,但是很多朋友对后续的情况可能不是很乐观,其实挫折是很正常的。

动力电池行业确实需要让电动汽车企业本身具备抵抗补贴退坡、零部件和芯片供应和成本大幅波动,虽然在 2021 年狂飙突进,但是它还是比较脆弱的。我们还是要辩证来看它的发展,长势喜人,宝剑锋从磨砺出啊。