中国储能网讯:根据储能与电力市场对公开项目信息和状态的统计,2022年中国储能市场全年并网项目总规模达到7.762GW/16.428GWh,与中关村储能产业技术联盟此前发布的2021年全年2.4GW/4.9GWh的投运规模相比,同比增长达235%(按容量规模比较)。

在2022全年并网的储能项目中,锂离子电池仍然是绝对的主力,占比高达93%。此外,我们也看到了铅炭电池重返战场、百兆瓦时液流电池储能项目投运规模。锂离子电池+液流电池、锂离子电池+超级电容器等组合技术方式、钠离子电池、飞轮储能等新技术也都得到了示范应用。

项目应用领域

从2022年已并网项目的应用领域来看,可再生能源储能项目和独立式储能项目贡献了绝大多数增量,分别占比达45%和44%。调频储能项目在2022年明显降速,仅有8个项目投运。得益于3个10小时铅炭储能项目投运,用户侧储能项目在容量规模上大幅提升。

数据统计说明:所有项目信息和状态均来自于储能与电力市场对公开信息的收集统计,引用请注明来源。储能与电力市场的统计将2023年1月前两周宣布并网的项目也统计在内,主要考虑到项目绝大多数工程任务已在2022年完成。部分项目存在不是全容量并网的可能。如与有项目遗漏或信息错误,欢迎后台留言指正。

项目地域分布

2022年投运的储能项目共计分布在26个省市自治区。从各地储能项目的应用场景来看,呈现了可再生能源储能和独立式储能此消彼长、交相辉映的特点。

内蒙古、新疆、甘肃、西藏是可再生能源储能项目的主要实施地区。得益于当地储能示范项目的推动,宁夏、山东、湖南、湖北则成为独立式储能项目的大省,可再生能源配储的需求也将主要通过租赁储能容量进行满足。

分地区来看:

内蒙古

大多数增量源于当地2021年保障性新能源项目及其配套储能项目必须在2022年底并网。此外三峡、明阳、内蒙古电力集团、阿拉善和乌兰察布供电局等实施的多个大型多能互补和源网荷储示范项目也贡献了数百兆瓦时的增量。

宁夏

共计投运了10个独立式储能项目而一举超越山东成为2022年独立式储能最大的市场,总容量近1.25GW/2.5GWh。根据储能与电力市场的统计,宁夏已经启动EPC招标和建设的项目还有近1.8GW/3.6GWh,有望为2023年宁夏的独立式储能市场持续贡献增量。

山东

投运项目在2022年呈现了独立式储能和可再生能源储能平分秋色的局面。山东曾在2021年引领了国内独立式储能项目的开发,但在2022年缺明显不及预期。山东已公布的29个第二批示范项目仅并网投运了6个,其余项目仍在实施过程中。

新疆

大量与2021保障性新能源配套的储能系统在2022年投运。由于疫情影响,新疆还有大量项目处在收尾阶段。此外,新疆自治区发改委曾在去年夏天发布了两批次的市场化项目清单,涉及66个项目,配置储能需求高达7.9GW/34.3GWh。其中大多数项目已经启动,预计两批次市场化项目将继续推高新疆2023年的储能市场增量。

湖北

湖北市场的异军崛起得益于该地2021年平价新能源项目清单中涉及的独立式储能项目开始落地投运。目前投运项目规模在全部规划项目中的占比仍然只有约五分之一,未来湖北市场的持续发展仍需要提升项目的经济性。

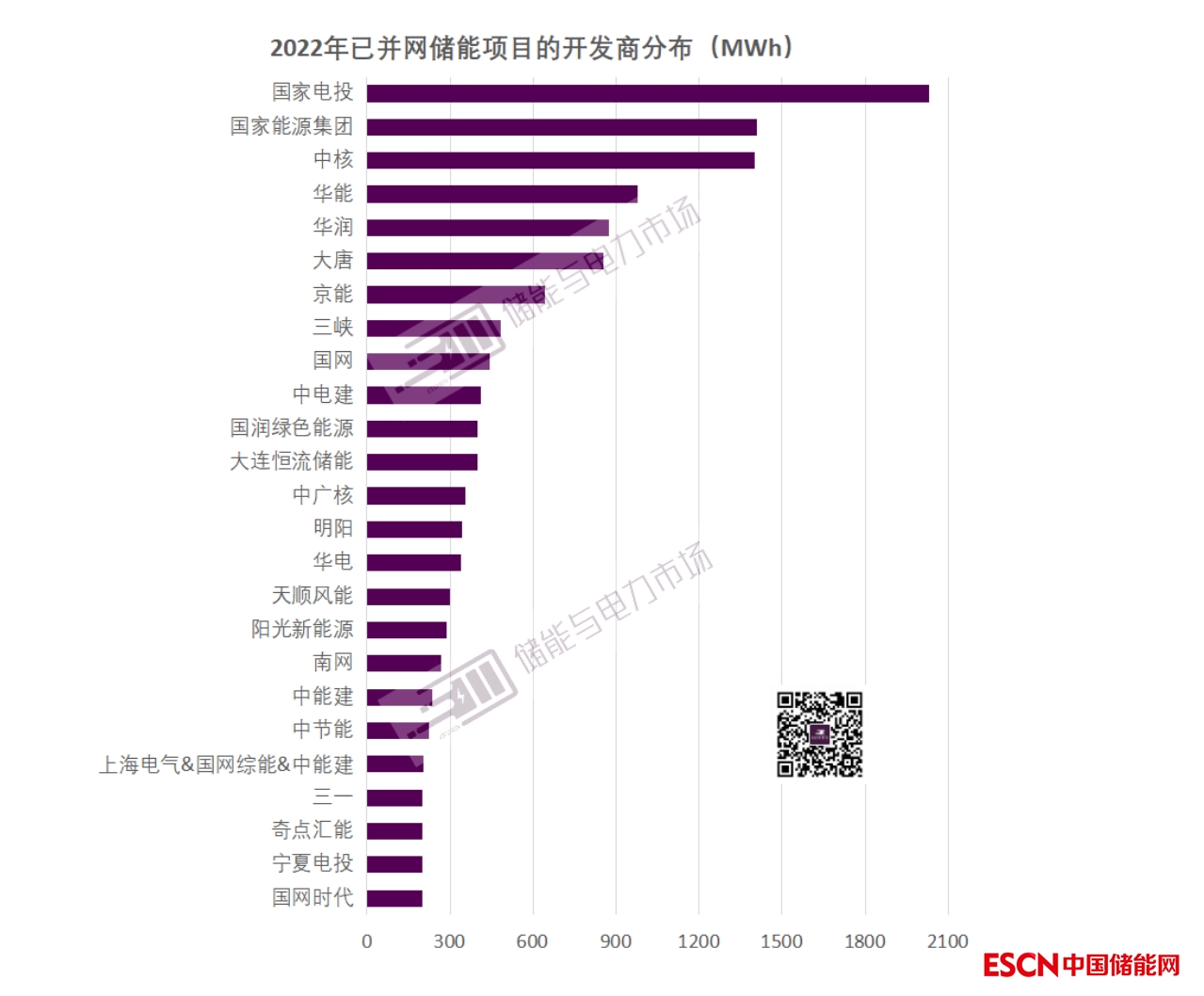

项目开发商和参与方情况

2022年已并网投运的储能项目来自近70家开发商。国电投、国家能源集团、中核、华能、华润、大唐、京能、三峡、国网、中电建等央企开发商独领风骚,牢牢地守住了排行榜的前十位。

注:仅列举项目规模超过200MWh的开发商

国家电投(含中国电力、新疆能源化工等)广泛布局了独立式储能、可再生能源储能、用户侧、调频储能项目,仅已投运的独立式储能项目就遍布于宁夏、青海、山东、湖南等多个地区。

国家能源集团(含龙源电力、国华等)、华能、三峡、华电的项目增量仍然主要来自与风电、光伏开发配套的储能系统。

中核(含中核汇能、新华发电等)、华润(含华润新能源、华润财金)、大唐、京能等开发商在2022年除了持续开发新能源储能项目,也加大了独立式储能项目的开发力度,并有数个项目投运。

中电建、中能建在2022年也开始加速布局可再生能源储能和独立式储能的项目开发并且有多个项目投运。未来除了承担EPC的角色,有望成为储能国内项目开发的一支重要力量。

国网、南网虽然由于储能投资不能计入输配电价而暂缓了电网侧储能项目的开发力度,但各地供电公司仍然在围绕“源网荷储”一体化、区域配网等领域开展储能示范应用。此外,南网及其省网公司已经开始探索以商业化形式参与独立式储能项目的开发;国网综合能源公司及其各地分公司还广泛参与了可再生能源储能、用户侧储能等领域的储能项目。

民企开发商如阳光新能源、国润绿色能源、大连恒流储能、奇点汇能、三一、等主要因为参与开发了若干大型独立式储能项目的开发而榜上有名。

在系统集成商方面,根据不完整公开信息的统计,中车株洲所、海博思创、比亚迪、阳光电源、科华数据、远景能源、山东电工时代、天津瑞源电气、上海融和元储、采日能源的并网项目规模名列前茅,都已超过了400MWh。

独立式储能项目完成情况

目前独立式储能项目单体规模正在快速突破百MWh,朝着GWh迈进。2022年我们首次看到有4个200MW/400MWh的单体电站投运。随着独立式储能商业模式日趋成熟且电站规模快速增加,储能市场大有得独立式储能得天下的趋势。(有关GWh级储能项目,详见:GWh级储能项目已达9个,广东、新疆成开发沃土)

储能与电力市场将接入110kV及以上等级的变压站并接受电网独立调度的储能项目归为独立式储能电站。结合2022年已投运的45个独立式储能项目来看,项目共分布于16个省市自治区,涉及27家开发商。

从项目具体应用场景来看,既有电网公司主导开发的电网侧项目,更多的还是来自央企、民企开发商实施的商业化电站项目。

注:仅列举并网规模不低于300MWh的业主和系统集成商;仅列举规模前八位的区域。

在独立式储能项目开发商方面,国电投不仅规模遥遥领先,而且项目实施地点也更为广泛。中核和大唐分别有多个200MW/400MWh项目投运而排名前列。

在独立式储能系统集成商方面,比亚迪、山东电工时代、中车株洲所、海博思创、阳光电源、采日能源、融和元储、科陆电子等八家锂电储能系统集成商都实现了300MWh以上的供货,市场竞争激烈度之高可见一番。

除去大连融科使用液流电池为大连储能示范项目供货外,阳光电源和采日能源在通过实施项目开发实现了部分供货。从区域上看,比亚迪在湖南、采日能源和融和元储在宁夏都具有较强的市场竞争力。

2023年展望

根据储能与电力市场的统计,2022年全国已完成招标的储能项目规模已达44GWh。除了部分项目已于2022当年投运,大部分项目将成为2023年市场发展最强有力的支撑。此外,我们各地有望在2023年继续发布和支持储能示范项目,推动独立式储能项目的开发。

我们初步预计2023年中国储能市场的新增规模有望达到25-30GWh。储能与电力市场后续将对2023年储能市场的发展进行更为详细的分析预测,并发布展望报告,敬请期待。