中国储能网讯:近日,阿特斯披露半年报预测,引起广泛关注。

根据公告,阿特斯上半年预计归母净利润12-14亿元,并且预计下半年好于上半年。作为少数预盈的光伏巨头,储能业务功不可没,已经与光伏业务旗鼓相当。阿特斯2024年大型储能出货量预计6-6.5GWh,同比增长500%,截止2024年3月31日,拥有约56GWh的储能系统订单储备,其中在手订单金额约181亿元。

无独有偶,前几天阳光电源宣布与沙特签下全球最大储能项目,容量高达7.8GWh,预计2024年开始交付,2025年并网运行。

在储能行业竞争白热化、价格战惨烈的背景下,头部企业表现亮眼,尤其在含金量颇高的海外大型储能领域,一骑绝尘,这当中又蕴含了怎样的产业密码?

这个观点老生常谈了。

过去几年,本公众号一直强调储能行业的关键成功要素是品牌、渠道和市场能力。

作为典型的系统集成业务,在制造端很难形成壁垒,在技术和成本上很难形成差异化优势,反而可能陷入同质化内卷的泥潭而不能自拔。

这也是我们一直强调储能品牌商模式,而弱化系统集成模式的根本原因。

本公众号曾于2021年8月发表《再谈储能实践,哪些储能业务相对成熟?典型玩家是哪些?》,按照业务成熟度及含金量高低,对几类储能业务进行了排序和介绍。

根据当时排名,TOP3的储能业务分别为:海外大型储能、海外家庭储能、国内新能源侧储能。

对于排名第一和第二的海外大型储能和家庭储能,都严重依赖于品牌、渠道和市场能力,当时就直言阿特斯、阳光电源这样的光伏巨头在这些方面的先发优势,如今都变成了现实。

相反,国内储能尤其是大型储能市场,对价格特别敏感,同质化严重,难有品牌、渠道及市场溢价,因此竞争惨烈,谈不上是一个优质市场。

对于大家熟知的海外家庭储能,虽然前几年因为海外能源危机和俄乌战争引发的需求暴增、鱼龙混杂,如今告一段落,海外家庭储能开始回归理性增长,对产品、品牌和渠道的要求越来越高。

归根到底,这些都是由储能行业属性决定的。

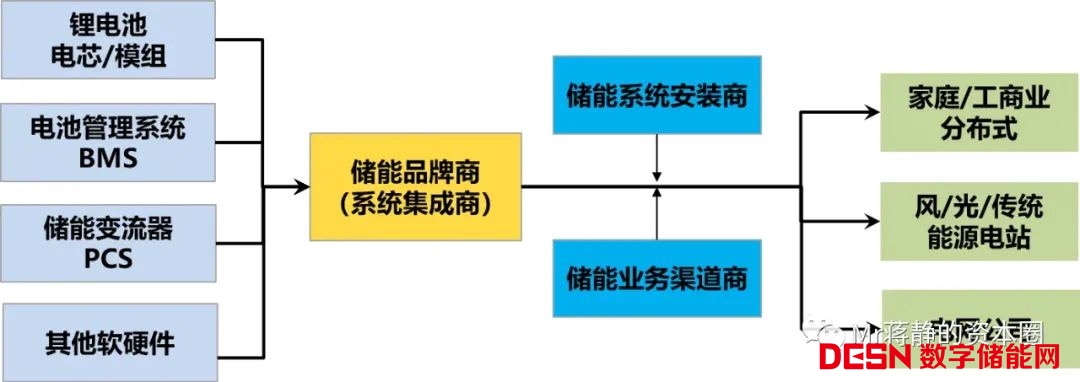

早在储能行业爆发之初,本公众号就对储能的业务模式做了如下诠释,如今看似普通,但当时还是很有前瞻性,并被广泛传播。

这张图可以看出,储能企业作为系统集成商也罢,作为品牌商也罢,关键是整合产业链上下游资源。

尤其是颇为优质的海外大型储能市场,更是如此。

海外大型储能市场,不同于海外家庭储能市场的简单商品买卖,也不同于国内大型储能市场简单粗暴的价格大比拼,需要更强的本土化电力系统销售及售后能力、更强的本土化开发及运维能力、更为本土化的融资能力及资产化能力,这些全生命周期的能力绝非一朝一夕之功。

可见,海外大型储能市场,具有极高的进入壁垒。当然,有壁垒,才有超额收益。

那么谁更占先机呢?很显然,深耕海外市场多年的国内光伏组件巨头更具先发优势,光伏组件与储能系统的销售、开发及融资等资源及能力具有很强的协同性和重合度。

阿特斯之所以能够迅速储备全球前列的海外储能订单,正是得益于其作为全球传统光伏组件巨头在品牌、渠道和供应链整合方面的综合能力,尤其是本地化能力,这些都是极高的壁垒,也是后来者很难短期超越的。

对于快速成长的储能行业而言,时间就是竞争力,谁可以快速形成竞争力,谁就可以更快享受产业红利,这方面全球化的传统光伏巨头明显更具优势。

实际上,与组件同样处于光伏系统终端的逆变器巨头,也同样具备这样的资源和能力,这也解释了为何阳光电源也能够在储能上同样迅速崛起,可谓异曲同工之妙。

成功没有偶然,都是资源和能力的兑现。

本公众号还坚持另一个观点。

那就是储能行业目前总体呈现高度分散的特点。

这个前期曾做了诸多分析,一方面储能行业进入门槛较低,另一方面储能行业做大规模较难,结果就呈现高度分散。

新型储能业务,尤其系统集成,相对于上游锂电等核心环节,相对技术含量更低,资本支出较低,产能投放周期短,电力电子电气技术人才较广,人才培养速度也较快,整体呈现进入门槛较低的特点。

事实表现就是,大量企业介入。过去几年,储能企业一夜之间如雨后春笋般大量出现,成为当时一道煞人风景,令人唏嘘。

另一方面,储能行业市场端呈现长尾特征,属于2小B或者2C行业,大型储能按照项目独立招标本质上还是2小B,工商业储能则是面向成千上万的小B客户,而户用储能更是以家庭为单位面向C端难以计数。

长尾特征的一个特点就是生存容易,只要抓住某个细分市场,某个区域市场,甚至某个重要渠道或者某个重要客户资源,就可以小富即安。

但是,如今行业风向急转直下。

随着产能过剩,竞争加剧,资本收紧,前几年大干快上的储能行业洗牌已至,最终只有少数起步较早且在品牌、渠道及市场端具有一定积累的玩家能够一枝独秀,而大量只有制造端产能而没有利基市场的储能企业将会被淘汰了。

此消彼长,行业集中度有望逐渐提升。

在周期调整、行业洗牌的关键阶段,谁能抓住机会逆势提升市场份额,谁就能够享受行业集中度提升带来的产业红利。

从近期数据来看,头部企业的订单状况明显更好,而大量中低端储能也确实不断出清,两极分化严峻,强者更强,弱者消亡,或许这就是行业合理回归的正常景象。

这个角度来讲,行业集中度提升,是储能行业进入洗牌后期呈现出来的一个阶段性战略机会。